股指期货:市场情绪未见明显降温,上证综指守住3100点

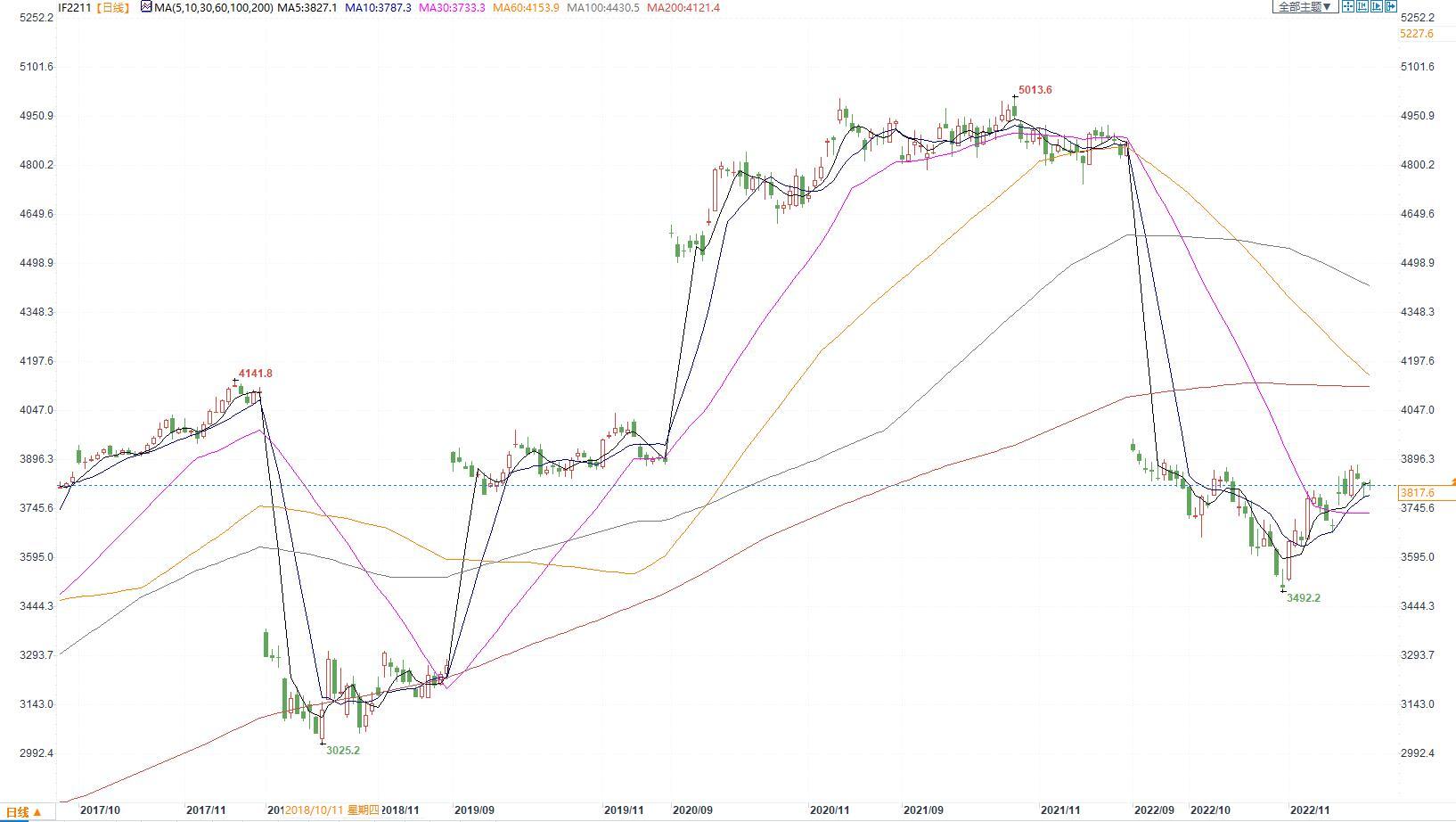

【今日涨跌】四大期指涨跌互现。IH2212收盘价为2611.0,收涨0.12%;IF2212收盘价为3860.4,收涨0.17%;IC2212收盘价为6163.8,收跌0.21%;IM2212收盘价为6582.8,收跌0.24%。

【市场表现】今日市场窄幅震荡,中小盘表现偏弱,IC和IM震荡下行,小幅收跌。两市成交额维持在9000亿元关口,今日小幅缩至9316.57亿元,北上资金净买入49.17亿元,市场风险偏好未见明显降温。

【基本面】近期市场表现基本上是和政策相关的。继“第二只箭”8日落地之后,房企“第三只箭”也接连落地,对于短期提振市场信心和中长期经济基本面企稳均存有较大利好。另一个对于近期市场影响较大的就是疫情,在周末一些事件发生之后,多地放松管控,昨日国家联防联控机制新闻发布会继续强调要“持续整治层层加码”,表示“各地已经成立了整治层层加码工作专班”,且表示“居民自采核酸是一种新的探索”,整体传递出来的信号较为积极,有利于提振短期市场情绪,短期市场或将较为抗跌。中长期的话,防疫政策彻底改变仍需时间,且行且看,预计中间仍有波折。

观点及建议:短期,人心思涨加上政策提振风险偏好,预计市场表现偏强一些;从市场风格来看,情绪推动下IH或仍稍强于IM,但持续性有待验证。

贵金属:金银短期略有承压,关注凌晨鲍威尔讲话

【今日行情】金银均收跌。AU2302收盘价为406.12,收跌0.29%;A2302收盘价为4922,收跌0.44%。美元指数一度接近107关口,十年期美债收益率也有所反弹,两大数据短线走强,对金银的打压略有增加。

【投资需求】在ETF持仓方面,11月29日全球最大黄金ETF—SPDR保持不变为908.09吨,全球最大白银ETF—SLV持仓保持不变为14933.31吨。

【基本面】短期,受近期美联储多位官员的鹰派讲话提振,加上市场对于周四凌晨鲍威尔讲话的鹰派预期,美元指数和十年期美债收益率均有所走强,对短线金银产生一定压制。从目前的情况来看,12月放缓加息几乎是确定无疑的事情,但目前12月加息50个基点的概率在逐日下降,且市场预期似乎走得有点更加超前,已经走到了明年要暂停加息的这个事情上。因此,在美联储官员稍微鹰派言辞的影响下,市场就会受到较大承压。总体来看,前期所说中长期底部明朗的观点不变,但短期或会震荡偏弱一些。

炼焦煤:供应端如期收紧,01盘面平水与现货仓单成本

价格:今日01合约收于2233,蒙古主焦仓单成本2270元/吨。

供应端:受疫情及年底煤矿检修影响,产地煤矿有减产行为,煤源供应偏紧张

需求端:疫情冲击下各地煤炭运输不同程度受阻,焦企厂内原料到货困难,库存多处低位水平,对原料煤采购意愿较高,支撑产地煤价延续稳中偏强运行。考虑疫情影响煤炭周转效率明显下降,部分下游采购较为谨慎,煤矿线上竞拍成交涨跌互现。

进口蒙煤:口岸库存高位,影响贸易商拉运积极性减弱,短盘运费小幅回落,且疫情影响口岸外运仍有不畅,下游采购积极性不高,蒙5原煤主流报价在1600元/吨左右。

观点及建议:终端需求仍然笼罩在确定的弱现实和强预期博弈中,焦企亏损生产积极性不振,炼焦煤刚需边际增长拉动不强,维持高位震荡,重点关注钢厂无法接受原材料的持续上涨后再次带来的负反馈。

螺纹钢:基本面进一步转差,博弈下期螺窄幅整理

价格:螺纹钢2301合约今日整体窄幅震荡,午后价格出现下滑,收盘价3748元/吨,小幅收跌0.74%。上海中天现货价3740元/吨,环比下降40元/吨。

供应端:根据本周找钢网数据,建材产量回落力度较小,供应较上周持稳。今年粗钢平控和秋冬限产力度较小,供应缩减主要依靠主动限产,大幅减产动力仍显不足。预计未来供应持稳或继续平缓下滑。

需求端:本周需求下滑较为明显,表需环比减量二十万吨以上。昨日全国建材成交量为12.91万吨,实际成交韧性难存。近期需求下滑,主要受疫情加重和天气转冷的双重影响,属于季节性需求回落。短期钢贸商冬储和补库仍未开启,目前价格仍受实际需求转弱的压力。

总结:短期宏观利好政策频出,但01合约明显受到现实基本面弱势的压制,维持震荡。需要注意的是,最近正处移仓换月阶段,未来留给01合约的时间越来越少。预计未来01合约仍重回基本面,宏观利好带来的预期作用有限。短期基本面偏空,价格压力仍存。

观点与建议:短期强预期与弱现实继续博弈。但随着现实基本面进一步转弱,螺纹钢价格或承压趋弱。

原油:供需基本维持平衡,原油震荡为主

期货市场,布油在85美元附近震荡整理,国内SC2301合约小幅收跌,收盘价570.6。

宏观方面:美国10月PPI升幅同比放缓至8%,环比上升0.2%,均低于市场预期。10月核心PPI同比放缓6.7%,环比降至0,也均低于市场预期。数据再次表明,美国通胀正在显著放缓,美联储可能已无必要继续大幅加息。

供应:沙特出口开始下降,OPEC减产或已开始。美国宣布豁免沙特王储,美沙关系改善。市场消息称欧盟或将俄罗斯原油价格上限设置65-70美元区间,但各国在这一价格下有分歧,市场对原油的供应担忧有所缓解。市场传言OPEC+将在12月会议上考虑进一步减产。

需求:EIA数据显示美国汽油表需弱柴油表需强,原油油品出口仍在高位,总油品需求有韧性。国内疫情反弹,动态清零政策下,需求端疲软。

库存:截至11月25日,API原油库存下降785万桶,汽油库存上升285万桶,馏分油库存增加401万桶。截至11月18日,EIA原油库存下降369万桶,汽油上升306万桶,精炼油上升172万桶。美国抛储基本结束。

最新报告:欧佩克再度下调石油需求展望,为今年4月以来第五次下调。欧佩克预期,2022年全球石油需求将增加255万桶/日,较此前减少10万桶/日。2023年全球石油需求增长预测较此前下调10万桶/日至220万桶/日。

国际能源署(IEA)发布月度原油市场报告,将2022年石油需求增长预测上调18万桶/日至210万桶/日,并预计2023年全球石油需求增长将放缓4万桶/日至160万桶/日。

观点及建议: 目前原油的运行主逻辑依旧是需求端疲软,最新API库存数据显示原油库存需求尚可。市场对供应端的忧虑有所缓解,原油价格不断下跌。国内需求端依旧疲软,国内疫情反弹,原油短期预计维持震荡偏弱走势,近期建议关注12月4号的OPEC会议的动态,看欧佩克是否会在油价不断下跌的时候减产。

甲醇: 基本面维持平衡,甲醇短期震荡为主

期货市场,甲醇2301合约小幅收跌,收盘价2593。现货端,港口库存较低,目前现货强势于期货。

供应端:上周甲醇产量为153.28万吨,较上上周增加2.38万吨,装置产能利用率为73.94%,环比+1.58%。海外装置逐渐恢复,港口压力较大,关注伊朗装置的动态。

需求端:国内甲醇制烯烃装置产能利用率较上周微幅走高。青海盐湖装置满负荷运行,其他装置均维持前期水平生产。传统需求表现没有亮点,拉动有限,维持前期水平。

库存:上周甲醇港口库存窄幅去库,周期内部分区域频繁封航影响船只卸货速度。

宏观方面:国家对疫情政策有所调整,利好甲醇下游需求。

观点及建议:目前甲醇主要受宏观和市场情绪的影响,供给端供应充足,关注需求端的动态,备受关注的浙江兴兴短期开工的可能性较低。成本端,煤炭小幅收跌,甲醇成本支撑不强,甲醇震荡为主,关注国家政策的变化。

棕榈油:产地高降雨水平阻碍棕榈果收获,棕榈油供应依然有紧张预期

棕榈油2301合约日内涨2.02%,收盘8582元/吨;广州市场棕榈油8670元/吨。

最新动态:由于黑海粮食出口计划延长的不确定性,以及马来西亚和印尼的高降雨水平,预计这将阻碍油棕果实收获。这些因素,加之2023年第一季度油棕产量的季节性低迷,预计毛棕榈油(CPO)价格将在明年一季度前维持在每吨3700马币以上。

供应:马来西亚棕油产量下降,印尼库存恢复正常加上levy政策重启,后续出口步伐或减缓;东南亚在拉尼娜气候下天气多雨,棕榈油未来一段时间的供应存在担忧。

需求:国际上印度需求小幅收窄,国内油脂消费缺乏进一步提振;同时棕油冬季易凝结,属于棕榈油的消费淡季;再加上疫情限制终端需求,下游消费同比稍弱,对市场提振不足。国内棕油库存继续累积,制约价格上行。

其它影响:俄乌紧张局势下,或限制乌克兰葵花籽油运输,植物油作为替代品来说有需求支撑;黑海协议虽然延长120天,但仍扰动油脂油料市场;以及欧洲、中国、印度和美国的气候变化可能会导致对棕榈油的“需求转移”。巴西矿业和能源部表示,之前其生物柴油的强制掺混比例将保持在10%,而从4月起将提高到15%。不过巴西下一届政府将于明年1月就职,可能会改变这一决定。该国约70%的生物柴油原料为豆油。按照15%的要求,到2023年,用于生产生物柴油的大豆总需求将增至约3000万吨。

总结:棕榈油供应端有支撑,短期处于宽幅震荡中的上涨趋势中。

观点及建议:短期棕油维持宽幅震荡运行,区间思路对待即可;国际上波动频繁,单边或较难把握,不过棕油基本面强于豆油和菜油,可采取逢高看空菜棕、豆棕价差对待。

豆粕:美豆坚挺,豆粕延续近强远弱格局

豆粕2301合约日内涨1.18%,收盘价4298元/吨,现货张家港43%蛋白豆粕5055元/吨

最新动态:昨晚CBOT大豆价格涨幅很大,给出的理由是销售良好,届时还要留意后续的销售报道,美豆上涨带来理论成本提高90元。阿根廷年底前重启大豆美元特别汇率,大豆出口步伐有望加快。虽然阿根廷持续干旱影响播种进度,但南美大豆整体产量有望恢复性增长。巴西生物柴油政策一波三折,黑海谷物出口协议延期,国外投资者担忧中国需求前景,宏观方面美联储加息节奏是否放缓仍存在不确定性,美豆市场多空交织,延续震荡运行。

产地供应端:南美大豆来看,巴西播种进度正常,但阿根廷进度偏慢,但总的来看今年南美再次遭遇如去年一样的大干旱的概率可能性不高,暂时全球大豆供应宽松的格局未改。美国密西西比河水位受降雨增加而逐渐升高,供应缓慢恢复。

国内供应:大豆近月到港依然有限,制约油厂开机,豆粕供应整体维持偏紧。不过11月下旬美豆到港增加,国内原料紧缺局面或改观,豆粕库存迎来拐点,随着后续大豆不断到港,供应紧张局面缓解。

需求端:冬季猪肉需求尚可,养殖利润较好,饲料需求保持正常,但留意年底大量生猪出栏对饲料需求的冲击。

其它因素:黑海协议虽然延长120天,但俄乌冲突下仍易扰动油脂油料市场。

总结:供应端紧缺问题或逐渐改善,豆粕价格或随着成本的降低而逐渐下移。

观点及建议:豆粕价格或随着供应问题的缓解逐步走弱,但暂时阿根廷干旱与国内交通受阻支撑盘面,下行之路并不流畅,建议短期近月震荡思路对待,中长期逢高看空为主。

三立期货公司授权文本由“专注期货开户交易及专业行情分析资讯网站”:【一期货 www.1qh.cn】转发