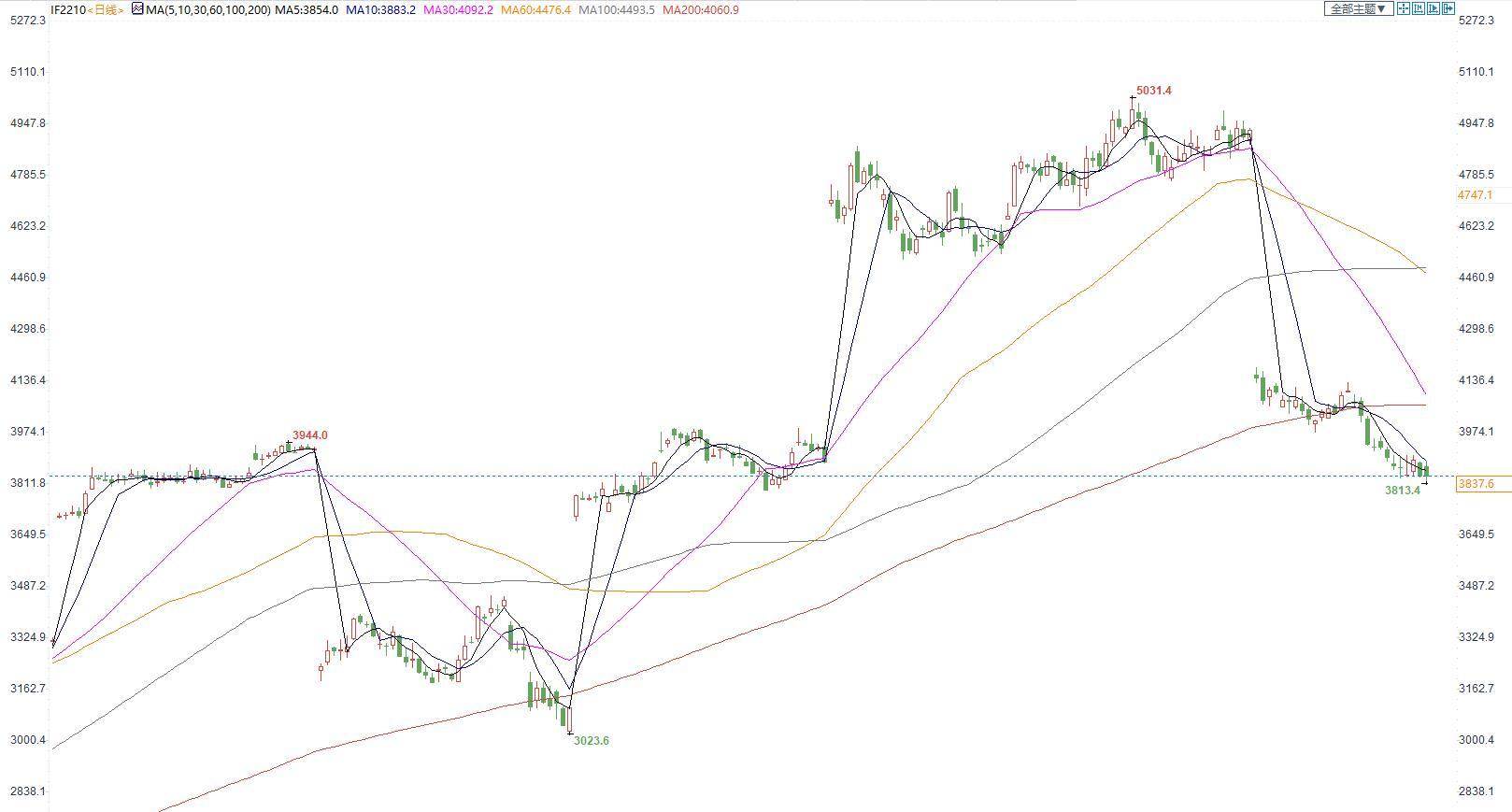

股指期货:上证综指创新低,外资逆市买入

【今日行情】四大期指全线收跌。IH2210收盘价为2611.8,收跌0.18%;IF2210收盘价为3837.6,收跌0.12%;IC2210收盘价为5790.8,收涨0.01%;IM2210收盘价为6232.4,收跌0.13%。今日市场高开低走,午后加速走弱,上证综指创5月24日以来的新低至3026.08点。板块方面,煤炭、医药涨幅居前,消费者服务以及房地产跌逾2%。市场总成交额再创新低,缩至6256.45亿元,连续第9个交易日处于6000亿元的地量附近。

【资金情况】北上资金逆市买入,今日净买入34.29亿元。为维护季末流动性,中国央行今日开展7天期1050亿元和14天期770亿元逆回购操作,因今日有20亿元逆回购到期,当日实现净投放1800亿元。7天期、14天期逆回购的中标利率分别为2%和2.15%,均与此前持平。银行间的流动性略显紧张,DR007反弹至2.6%,超过7天期逆回购的操作利率,关注季后银行间流动性的情况。

【基本面】从8月数据传递出来的信息来看,经济有一定复苏向好的迹象,但复苏动力不强,政策依旧以宽松为主,但信用端依旧偏弱,市场对于国内经济和政策的整体预期均未发生系统性改变。近期由于美联储激进加息预期升温,美元指数和十年期美债收益率接连创新高,道指创下年内新低,外围扰动加强,同时国内经济和政策均无亮眼表现,加上临近国庆长假,市场交投情绪明显下降,极致缩量后连续多天保持在地量附近,多头安全边际已在逐渐增强。

观点及建议:暂可关注多IH空IM套利,单边可关注短期缩量超跌后安全边际较高的机会,节前建议尽量谨慎为主。

贵金属:英央行购债救市,金银多头力量明显不足

【今日行情】金银均收涨。AU2212收盘价为389.66,收涨1.13%;AG2212收盘价为4385,收涨1.27%。美元指数回调至113,十年期美债收益率走弱至3.8%,对金银上方的短期压制有所减弱,但两大指标仍处于阶段性的高位,对金银的中期压制仍较强。

【投资需求】在ETF持仓方面,9月27日全球最大黄金ETF—SPDR持仓保持不变为940.86吨,全球最大白银ETF—SLV持仓减少20.06吨至14926.69吨。黄金ETF需求延续6月22日以来加速下降趋势,也使得市场利空因素增加;白银ETF出现减仓,对白银的利空有所增加。

【基本面】英国大规模减税造成金融市场动荡,英央行紧急救市,宣布“无限量”购债,加上昨晚美盘期间两位美联储官员的发言偏鸽,市场对于美联储接下来放松紧缩出现乐观预期,美元指数和美债收益率齐跌,对金银上方的压制减弱。从目前来看,短期金银空头力量会有所削弱,但这一转变的持续性仍有待进一步评估,金银筑底震荡的可能性偏大。沪金由于人民币汇率贬值以及更弱的工业属性,表现较沪银更为抗跌。

观点及建议:短期金银震荡为主,着重关注美指和实际利率的走势。

焦炭:成本端强势推升,焦企短期供应趋于收紧

价格:今日01合约收于2788,港口仓单成本2973元/吨。焦炭市场暂稳运行,首轮提涨主流企业仍未回应,部分小钢厂落实,市场博弈情绪仍在。

产地:随着国庆以及二十大临近,产地环保政策不断加码,同时原料煤价格持续大幅反弹,焦炭利润明显收窄,影响焦企生产积极性回落,供应端陆续落实减产,限产幅度多在10-30%不等,考虑后续相关政策多有收紧预期,且原料成本抬升焦炭亏损情况呈扩大趋势,不排除焦企进一步限产的可能。

需求:成材价格反弹利润修复,且下游延续高产态势,支撑刚需高位运行,短期焦炭供需面偏强运行,后期需关注供应端限产以及钢厂补库情况。

观点及建议:今日成材端周度数据表现非常亮眼,螺纹钢供应减少加库存去化,表观需求大幅增加,与盘面本周的走势相吻合。黑色系整体在产业链供给收缩和终端消费转好的供需错配情况下,理论上应该对应盘面钢厂利润走强,但实际走势却背离,所以节后重点关注盘面钢厂利润走强的机会。

螺纹钢:节日临近成交下滑,多空双方分歧较大

价格:螺纹钢2301合约今日宽幅震荡,多空双方分歧较大,收十字星,收盘3836元/吨,收涨0.13%。上海中天现货价格为4040元/吨,较昨日持平。

供应端:本周螺纹钢供应小幅缩减,周度产量为302.68万吨,环比减少7.07万吨。目前螺纹钢产量仍处于相对高位,利润未明显好转,节后又有环保限产预期。短期而言,预计供给增加可能性不大。

需求端:受终端需求季节性好转与国庆补库影响,近日需求情况良好。本周表观需求量达到361.75万吨,环比增加41.95万吨,已达年度表需高位。受需求拉动,厂库社库去库幅度较大。本周螺纹钢总库存为652.5万吨,环比减少59.07万吨。但目前节日将近,补库已近尾声,成交从高位回落。周三全国建材成交量为19.33万吨,环比减少8.35万吨。

观点与建议:国庆备库已经接近尾声,市场情绪逐渐转弱,成交情况略有下滑。明天将是节前最后一个交易日,预计短期情绪偏谨慎观望,盘面震荡为主。节后盘面不确定性较强,注意风险防控,建议观望为主。节后关注重要会议及秋冬环保限产情况,终端需求恢复持续情况。

原油:美国原油库存下降,加之供应端变数原油反弹

期货市场,布油在87美元附近震荡整理,国内SC2211合约涨超 3%,收盘价630.9。

宏观方面:美联储上周三大幅加息75个基点。世界各地中央银行也纷纷效仿,经济衰退风险加大;美元触及20多年以来的最高水平,市场担心利率上升将导致主要经济体陷入衰退,减少对原油的需求;

国际原油:欧盟宣布对俄罗斯启动第八轮制裁,飓风伊恩导致美湾原油暂时减产,叠加美国商业原油库存下降,国际油价强劲反弹。

基本面:原油供应方面,伊朗协议进展有限,OPEC对油价的反应窗口滞后。分析机构:欧佩克+非常可能在10月5日的会议上达成每日减产50万桶原油的新协议,来应对最近油价的大幅下跌。需求方面,目前全球经济处于衰退周期,原油需求降低。库存方面:EIA报告显示,美国上周原油库存减少21.5万桶,原油产量减少10万桶至1200万桶/日,出口增加110.6万桶/日至464.6万桶/日。上周美国战略石油储备(SPR)库存减少457.5万桶至4.226亿桶。

观点及建议: 目前原油供应端变数较大,伊朗原油恢复的可能性较小,目前主要关注在油价不断下跌的过程中,10月5号OPEC+是否会采取减产行动来为维护原油市场。美国由于飓风影响产量,上周原油产量有所下降。需求端的衰退已经是事实,美联储加息的影响逐渐淡化,节中有OPEC+会议的召开,建议节前轻仓过节,不建议操作。

甲醇: 成本和低库存支撑下,甲醇强势反弹

期货市场,甲醇2301合约涨幅近3%,收盘价2815。江苏现货报价2870-2880,节前刚需补货,港口货源偏紧。

供给端:上周国内甲醇开工率为小幅上涨。九月份前期停车装置重启,供应端压力重现。海外伊朗装置九月预计恢复,十月港口到港压力较大。

需求端:上周国内MTO开工较上上周小幅上涨,斯尔邦MTO装置停车,传统需求加权开工率下降,终端需求偏弱。

宏观方面:美联储宣布加息75个基点,将基准利率升至3.00%-3.25%区间,利率水平升至2008年以来新高。今年至今,美联储已连续5次加息,并且最近3次连续加息75个基点,保持着1994年11月以来最强劲的单次加息力度。

成本端:近端煤矿积极保障长协及非电需求回升下市场煤供需偏紧,淡季不淡的局面愈发明显,叠加大会召开,煤价涨势延续。

库存端:港口库存宽幅去库,支撑甲醇价格上涨。华东解除封航后提货速度较好,沿岸库存累计缓慢。

观点及建议:供需来看,基本处于平衡状态,9月恢复的装置预计供应压力在10月显现,需求端依旧不振,制约价格。成本端煤炭的强势,给本就估值较低的甲醇支撑,短期仍需关注煤炭的涨势,建议区间操作的思路为主,节前不建议操作。

棕榈油:油脂板块随原油反弹止跌,但棕油依然是最弱势的品种

棕榈油2301合约日内涨0.74%,收盘7106元/吨;广州市场棕榈油7415元/吨。

供应:现在棕榈油进入季节性增产时期,产地供应增加;印尼库存压力高企,马来累库压力也逐渐显著,加上8月中国棕榈油进口量同比下滑,需求走弱,市场供大于求格局明显;国内到港量逐渐增加,国内棕油库存也开始累库,库存攀升速度较快,节后走势难改悲观基调,压制棕油价格。

需求:受节日影响,国内市场备货需求增加,短期需求有支撑;但双节备货结束后,油脂消费将再度步入淡季,再加上疫情限制终端需求,下游消费同比稍弱,对市场提振不足。但棕油价格低廉,性价比升高,替代效应或增强。

其它影响:原油库存超意外减少,原油反弹后带动油脂板块走强,跌势暂时收复。

总结:受全球经济衰退担忧,大宗商品整体承压,加上棕油自身基本面处于供大于求的格局,对盘面造成明显压制,棕油在整个市场及自身供需的双重压力下,维持偏弱运行。

观点及建议:供应压力叠加宏观压制,建议偏空思路对待。

豆粕:南美种植前景暂好,来自豆粕的成本驱动有限

豆粕2301合约日内涨2.00%,收盘价4141元/吨,现货张家港43%蛋白豆粕5185元/吨。

供应端:美豆丰产前景转变为减产,导致美豆向上反弹,成本支撑明显;但未来巴西新季大豆供应有增加预期,全球大豆供应格局逐渐宽松,随着巴西大豆开始播种,豆粕的成本后续或震荡下降;不过国内大豆供应依然有限,下游又到了提货期,油厂亏损影响后续买船,国内大豆到港有限,加上国庆来临油厂放假停工,豆粕供应整体偏紧。

需求端:受中秋国庆节支撑,猪肉需求尚可,养殖利润较好,后市养殖端大概率育肥,对饲料需求也保持较乐观态势,豆粕需求偏乐观。

其它因素:全球干旱明显,农作物产量或受到影响,全球作物减产下或推高农产品价格。现在北美天气炒作基本结束,后续炒作点将逐渐移到南美天气上,巴西开始种植大豆,目前天气扰动不足,美豆随着巴西播种开始承压走弱,加上当前豆粕价格维持高位,或将导致下游需求走弱,将限制豆粕上方空间。

观点及建议:国内供应依旧紧张,豆粕2301合约依旧保持偏强走势,但不建议高位追多。