股指期货:上证综指重回3000点,市场量能放大至万亿

【今日行情】四大期指全线二连涨。IH2211收盘价为2418.4,收涨1.21%;IF2211收盘价为3680.2,收涨1.43%;IC2211收盘价为6001.4,收涨1.17%;IM2211收盘价为6532,收涨1.59%。今日市场低开高走,午后上涨动能略有减弱,上证综指重回3000点。中信一级行业多数收涨,市场成交额大幅增至10529.28亿元,时隔两个月再破万亿。

【资金情况】北上资金今日净卖出75.82亿元,外资还是未改10月以来的净流出态势。但融资余额在10月回调当中并未出现大幅流出,一定程度上支撑了市场空间上的底部。

【基本面】10月国内制造业和非制造业PMI双双落入荣枯线之下,疫情扰动下经济复苏不畅,也未看到全面的利好政策出现。目前来看,一方面三季报业绩披露结束,资金对于业绩爆雷的担忧缓解,一定程度上提振了风险偏好;另一方面是当前股指已经到了一个空间上性价比较高的位置,下方空间较为有限,加上9月中长期贷款显示经济复苏预期,底部支撑增强。短期市场连续两日收涨,量能显现右侧信号,但出行相关政策并未看到实锤落地,建议以短线反弹对待,不建议对上方空间抱有太大希望。

观点及建议:股指单边现右侧信号,持续性有待进一步观察,技术层面上证综指前高附近存有压力。短期市场风格出现切换,IM相对于IH的强势减弱,从中期视角来看,尚未看到市场风格切换的信号,但短期还是建议观察为主。

贵金属:凌晨迎来美联储11月议息会议公布,建议重点关注!

【今日行情】金银均收涨。AU2212收盘价为392.10,收涨0.20%;AG2212收盘价为4634,收涨1.56%。美元指数在111上方震荡,十年期美债收益率在4%附近震荡,对金银短线压制略有减弱。

【投资需求】在ETF持仓方面,10月31日全球最大黄金ETF—SPDR持仓减少1.45吨至919.12吨,全球最大白银ETF—SLV持仓减少2.87吨至15029.72吨。短期黄金ETF持仓未改中期减仓趋势,白银ETF持仓略强于黄金,以阶段性反弹为主,使得其对白银的情绪上利空有所减弱。

【基本面】美国10月ISM制造业PMI录得50.2,为2020年5月以来新低,接近下破荣枯线,美联储离放缓加息步伐越来越近,短期存利好,但利好有限,还是要看明天的议息会议决议以及鲍威尔的讲话。美联储鹰派预期升温下,人民币汇率连续贬值接近前高,使得沪金银表现较国际金银更为抗跌。但短期来看,震荡未改,未有趋势性的方向出现,重点关注周四凌晨的议息会议。

观点及建议:短期来看,震荡未改,尚未看到联储加息节奏的拐点,在拐点出现之前维持震荡观点不变。

螺纹钢:市场成交出现改善,期钢反弹后震荡运行

价格:螺纹钢2301合约在经过昨日大幅反弹后,今天整体宽幅震荡,收十字星,收盘价为3485元/吨,收涨1.25%。上海中天现货价为3720元/吨,小幅上涨10元/吨。

供应端:目前供应仍处高位。受钢厂亏损加深、弱需求以及环保影响,未来供应缩减预期增强。据了解,11月有13座高炉计划复产,涉及产能约5.6万吨/天;有16座高炉计划停检修,涉及产能约6.5万吨/天。整体来看,目前钢厂减产进度相对缓慢,未来仍需继续关注螺纹钢停限产情况。

需求端:昨日,建材成交情况出现好转,市场情绪小幅改善。周二全国建材成交量达到19.34万吨,环比增加5.07万吨。但成交好转的持续性有待观望。目前贸易商仍处于主动去库存阶段,对未来预期仍偏悲观。

宏观方面:中国央行行长易纲11月2日上午在香港金融管理局“国际金融领袖投资峰会”上表示:近期,房地产销售和贷款投放已有边际改善。随着中国城镇化进程不断推进,我们相信房地产市场能保持平稳健康发展。

观点与建议:自昨日以来,黑色系整体超跌反弹,随着前段时间悲观情绪释放,目前市场情绪有所改善。周四美联储公布利率决议,防范对盘面短期的扰动风险。螺纹钢短期震荡为主。

原油:议息会议前夕,原油反复震荡

期货市场,布油在95美元附近震荡整理,国内SC2212合约小幅收涨,收盘价698.5。

宏观方面:美国商务部公布9月消费者支出增长0.6%,增幅超过预期的0.4%,而核心通胀压力依然高涨,使美联储仍有望在下周继续加息75个基点。透露美联储加息放缓的媒体改口放风联储仍有持续加息必要性,本周议息会议在即,市场对于联储转鹰预期再起。中国10月官方制造业PMI 49.2,预期50,前值50.1,10月非制造业PMI 48.7,预期50.1,前值50.6。国内经济基本盘仍待稳固。

供应:10月5号OPEC+会议决定减产200万桶/日,空前 团结的 OPEC 内部反映出减产立场的坚定。美国政府对OPEC+表现出不满,或延长SPR抛售时间并采取反制措施。美国与产油国之间的矛盾增加。美国钻机数量上周下降,总体来看,在美国页岩油停滞不前的背景下,供应端依旧偏紧。

需求:国内疫情有所攀升,高风险区增多,打击原油需求。EIA库存数据显示美国汽油库存不断下降,原油需求稳定。石油输出国组织(OPEC)发布年度展望报告,提高了中长期世界石油需求预测,并表示尽管正在进行能源转型,但仍需要12.1万亿美元的投资来满足石油需求。

库存:截至10月21日,EIA原油库存上升258万桶,汽油下降148万桶,精炼油增加17万桶。

观点及建议:因OPEC上调世界石油需求预测,油价小幅反弹,但整体震荡格局并未改变, 目前原油的运行主逻辑依旧是需求端疲软和供给端的减产相互作用,原油短期震荡运行。中长期来看,在需求的影响下预计原油维持偏弱运行态势。

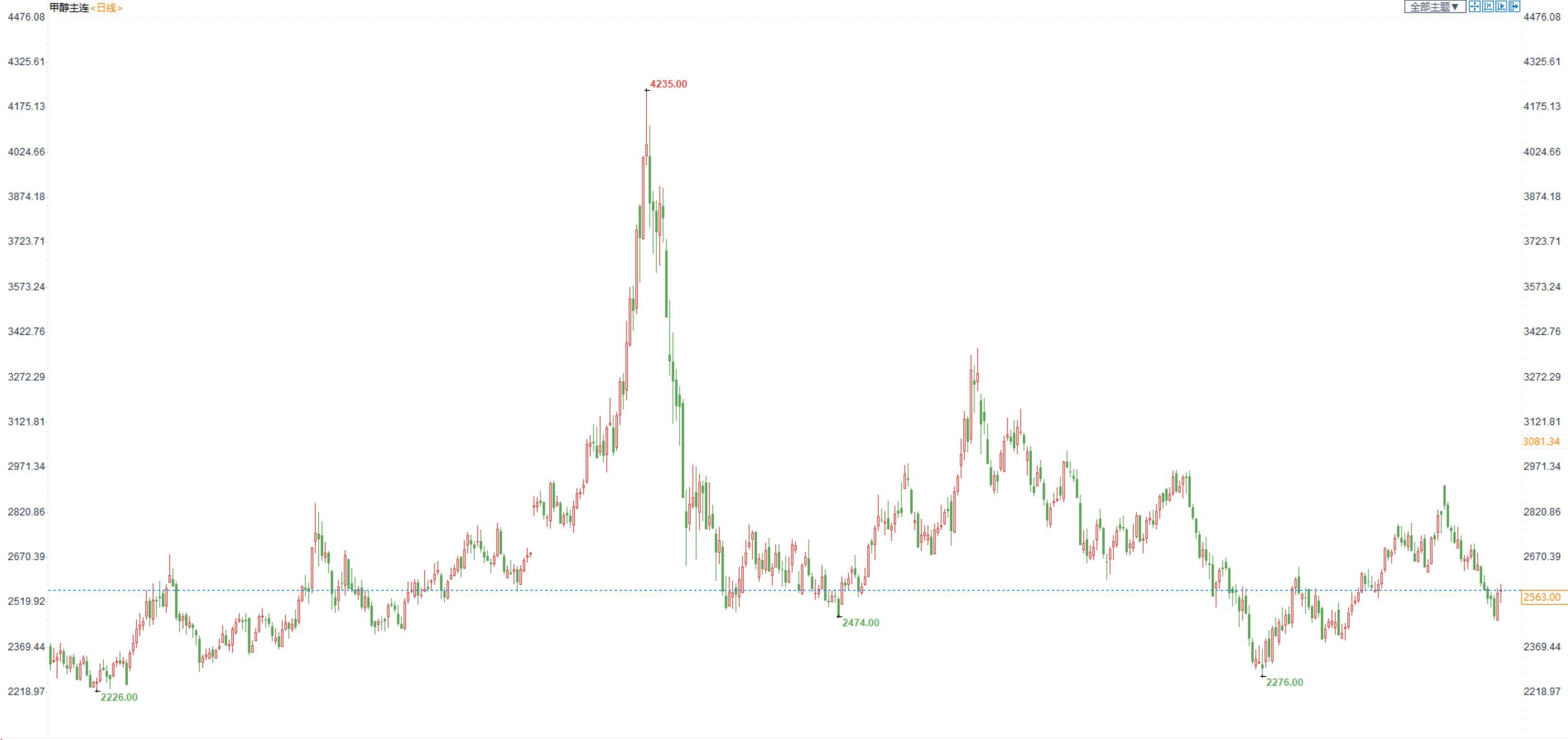

甲醇: 需求端疲软,甲醇短期偏弱震荡走势

期货市场,甲醇2301合约小幅上涨,收十字星,收盘价2563。江苏现货报价2800-2810,现货在低库存支撑下,强势于期货价格。

供给端:甲醇产量为159.63万吨,较上周减少3.38万吨,装置产能利用率为77.16%,环比-2.02%。受疫情影响,局部运输不畅,影响甲醇的贸易。

需求端:国内甲醇制烯烃装置产能利用率较上周微幅提升。周内虽浙江某装置停车、大唐装置小幅降负,但江苏盛虹装置重启与恒有能源提负,其他装置均维持前期水平生产。

库存:甲醇港口库存窄幅去库,周期船只卸货速度良好,少数船只尚在卸货。

成本端:冬季采暖季来临,煤价涨势延续,但受整体调控,涨幅或有限,给予甲醇一定的成本支撑。

观点及建议:供需来看,甲醇目前压力不大,库存处于低位水平,成本端来看,煤炭对甲醇价格依旧有支撑,但受制于国内疫情反复,贸易不畅,需求萎靡,价格上方空间有限,短期震荡走势,中期来看,华东MTO装置负反馈持续,甲醇偏弱运行为主。

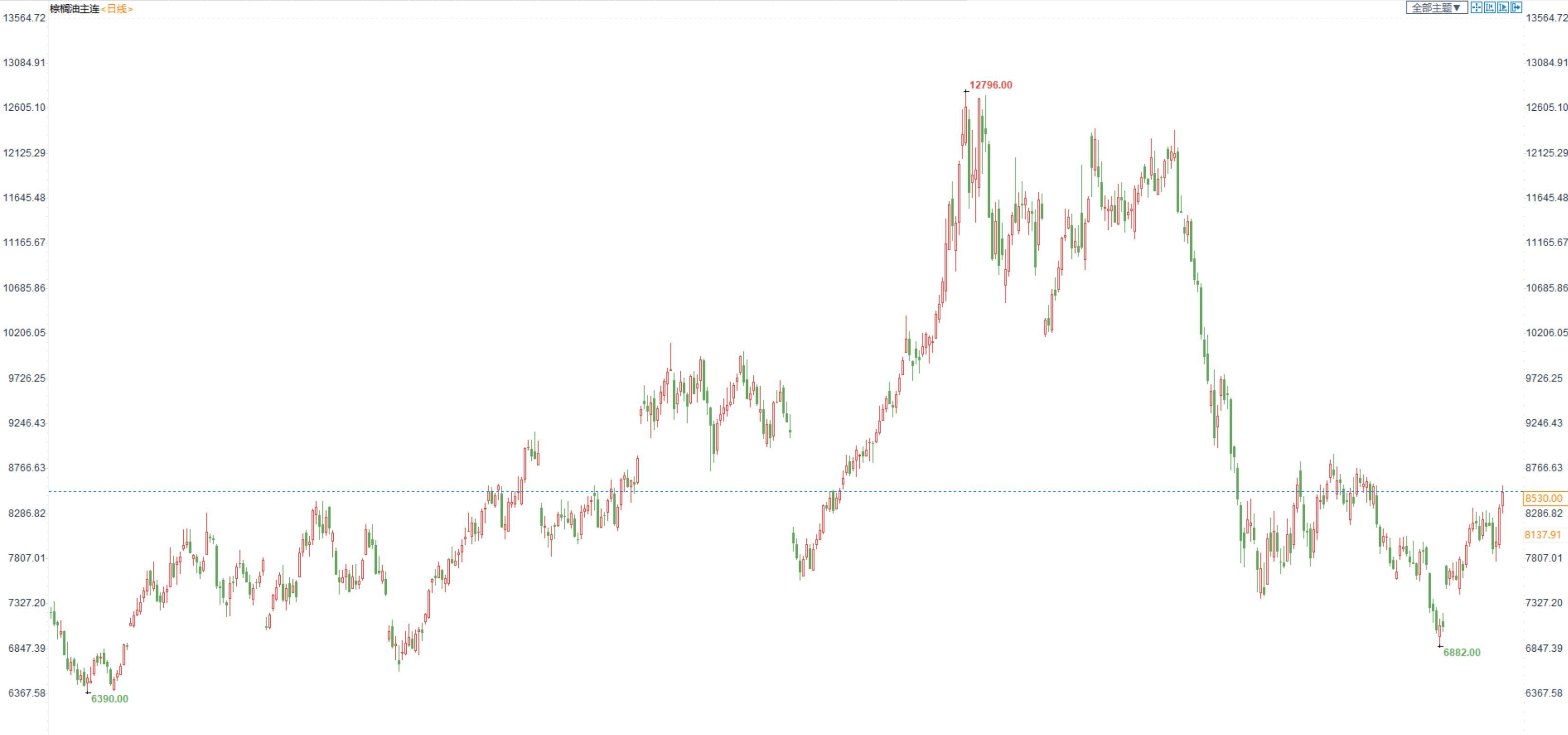

棕榈油:拉尼娜气候影响产地产量,棕油供应端易受扰动

棕榈油2301合约日内涨2.03%,收盘8360元/吨;广州市场棕榈油8630元/吨。

供应:印尼出口豁免政策或不延长,后续棕榈油出口数量不确定;产地洪水情况好转,但棕油即将进入季节性减产时期,市场上依然存在对棕榈油的供应担忧;国内到港量逐渐增加,国内棕油库存水平依然较高,压制棕油反弹空间。

需求:印度上调棕榈油进口关税,后续印度需求或小幅收窄;国内油脂消费缺乏进一步提振,同时棕油冬季易凝结,属于棕榈油的消费淡季;再加上疫情限制终端需求,下游消费同比稍弱,对市场提振不足。

其它影响:OPEC+减产,作为替代的生物柴油需求增加;俄乌紧张局势下,或限制乌克兰葵花籽油运输,植物油作为替代品来说有需求支撑。

总结:产地库存压力基本已经消散,目前产地处于供需平衡状态,且拉尼娜气候下引发市场对后续棕油的产量担忧,但国内消费淡季和库存压力又限制棕油上方空间。菜油供应端利空且需求一般,基本面弱于棕榈油。

观点及建议:棕油供应端利好加上油脂油料市场走强,提振棕油价格,但国内供应压力仍较明显,棕油或维持震荡偏强格局。

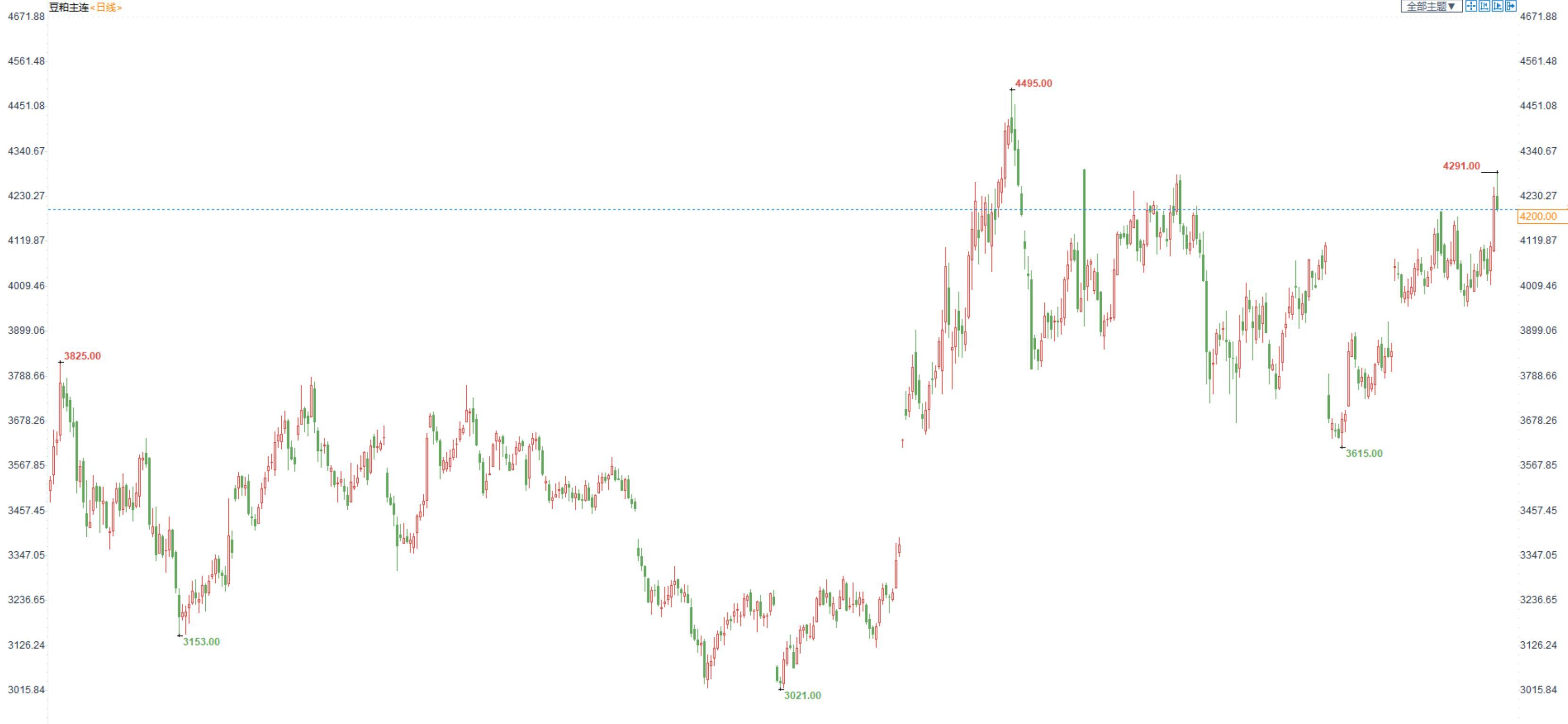

豆粕:黑海粮食走廊运粮船预计3日恢复通行,豆粕随美豆小幅回落

豆粕2301合约日内跌0.78%,收盘价4234元/吨,现货张家港43%蛋白豆粕5585元/吨。

供应端:俄乌冲突影响粮食出口,粮食类供应担忧推动农产品走高;加上美国密西西比河水位引起运输担忧,美豆反弹上1400美分;巴西天气近期多雨,播种进度或减缓,但当前影响不大,未来全球大豆供应格局逐渐宽松,豆粕的成本后续或震荡下降,关注巴西降雨的持续性;国内大豆近月到港依然有限,豆粕供应整体维持偏紧。

需求端:冬季猪肉需求尚可,养殖利润较好,受育肥需求支撑,对饲料需求也保持较乐观态势,豆粕需求偏乐观。

其它因素:全球干旱明显,农作物产量或受到影响,再加上俄乌冲突限制农作物供应,全球作物紧张下或推高农产品价格。

观点及建议:国内供应紧张缓解前豆粕预计延续高位震荡走势。