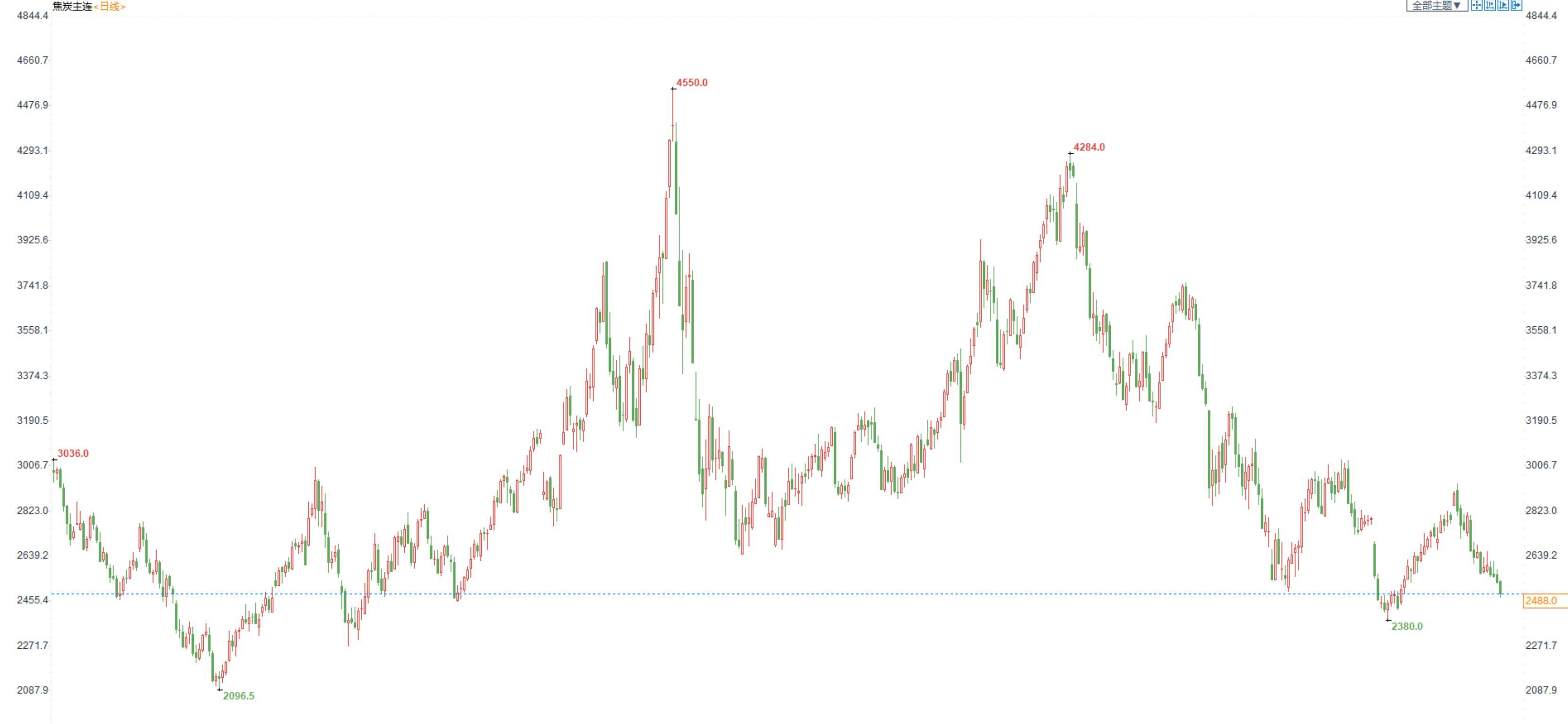

焦炭:宏观层面悲观反映大盘,黑色系需求一般顺势下跌中

价格:今日01合约跌2.6%。收于2488,港口准一级焦炭仓单成本2958元/吨,焦炭主流市场暂稳运行。

供应端:随着物流状况逐渐好转,产地部分焦企开工率明显回升,不过多数焦企因疫情干扰以及亏损等原因提产幅度有限,

需求端:钢厂方面,近期停产检修高炉增多,日耗继续减少,且运力恢复后原料到货也有好转,厂内焦炭库存转降为增,部分钢厂采购热情开始下降。

成本端:近期原料煤开始出现零星下调,成本支撑走弱,整体影响市场看降情绪渐浓,后期重点关注关注钢厂利润及原料煤让利情况。

观点与建议:宏观情绪较差,上证综指持续下挫,使得本就需求较弱的建筑用钢在宏观环境影响下持续下挫,并在上证综指止跌前或将延续跌势;而我们也不能忽视双焦基本面本身较为健康的状态,焦炭盘面2450下方已经给钢厂让去利润,届时关注下跌阻力增强。

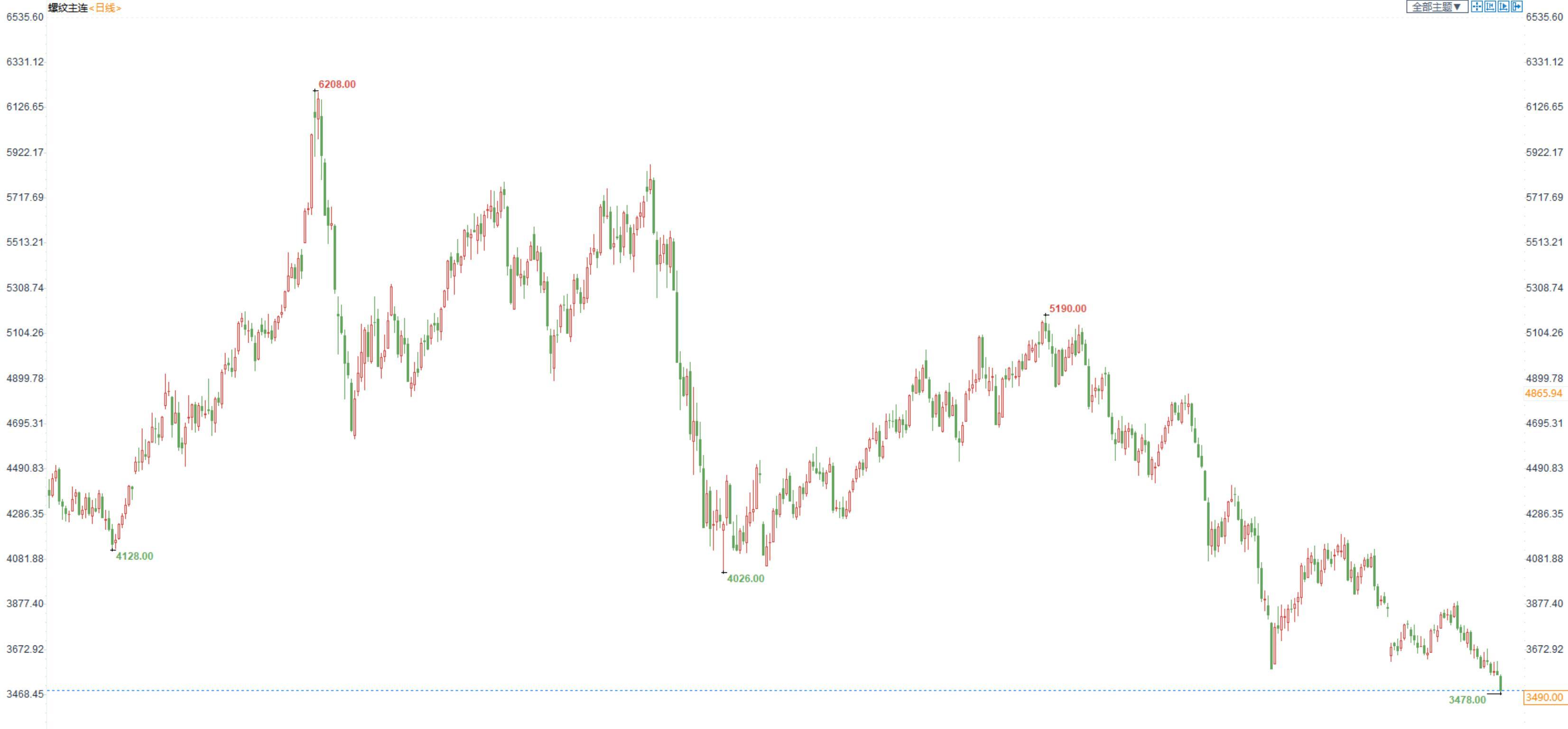

螺纹钢:期钢大幅下跌再创新低,现货价格下调情绪悲观

价格:今日,黑色板块整体下行。受原料端大幅下跌影响,螺纹钢跌幅迅速扩大,2301合约日内连续下行,创新低3478,收盘于3490元/吨,收跌2.81%。上海中天现货价为3760元/吨,大幅下调80元/吨。

供给端:本周螺纹钢产量为305.02万吨,环比增加5.83万吨。从实际数据来看,螺纹钢供给微增,暂时仍处高位。但随着未来旺季结束,钢厂检修陆续提上日程,目前已有部分钢企公布停减产计划,预计未来供应仍会收缩。近日粗钢压减风声又起,但暂未看到明确信息,仍需观望对待。

需求端:十月旺季将尽,期间终端需求持续平淡。本周表观消费量为324.96万吨,环比小幅增加2.87万吨。建材实际成交整体在13至18万吨左右波动,昨日成交为13.22万吨。本周厂库、社库均出现去库,库存整体处于低位。在终端需求一般的背景下,库存压力暂时不大。

观点与建议:目前旺季已至尾声,未来随着天气转冷,需求预计继续转淡。在供增需弱,原料端大幅下跌的背景下,市场整体悲观,短期依旧承压偏弱。但近日停减产钢企增多,需密切关注未来供应缩减情况。

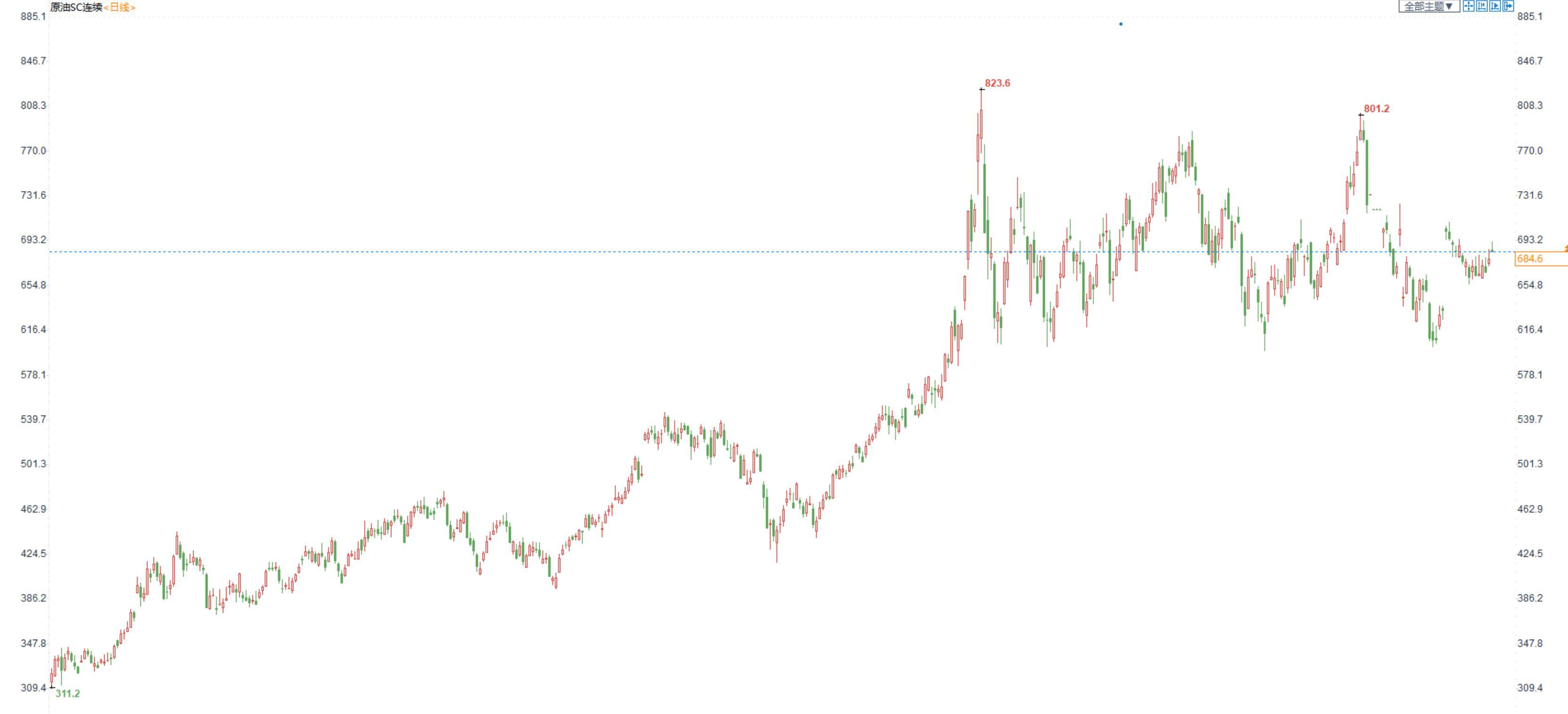

原油:EIA库存小幅累库,原油震荡运行

期货市场,布油在93美元附近震荡整理,国内SC2212合约小幅收涨,收盘价684.6。

宏观方面:欧洲央行宣布加息75个基点,符合市场预期。欧洲央行将存款利率上调至1.5%,将主要再融资利率上调至2%,将边际贷款利率上调至2.25%。这是欧洲央行自今年7月和9月两次加息后的第三次加息。

供应:10月5号OPEC+会议决定减产200万桶/日,空前 团结的 OPEC 内部反映出减产立场的坚定。美国政府对OPEC+表现出不满,或延长SPR抛售时间并采取反制措施。美国与产油国之间的矛盾增加。总体来看,在美国页岩油停滞不前的背景下,供应端依旧偏紧。

需求:国内疫情有所攀升,高风险区增多,打击原油需求。IMF在其最新世界经济展望报告中,继续下调全球经济增速预期,预计明年全球经济增速将放缓至2.7%,比7月份的预测低0.2个百分点。EIA库存数据显示美国汽油库存不断下降,原油需求稳定。

库存:截至10月21日,EIA原油库存上升258万桶,汽油下降148万桶,精炼油增加17万桶。

观点及建议: 最新欧佩克报告下调原油需求预期,供给端在美国页岩油停滞不前的背景下,短期原油供给依旧偏紧,需求端疲软,利多利空交织,EIA数据小幅累库,原油短期震荡运行。中长期来看,在需求的影响下预计原油偏弱运行。

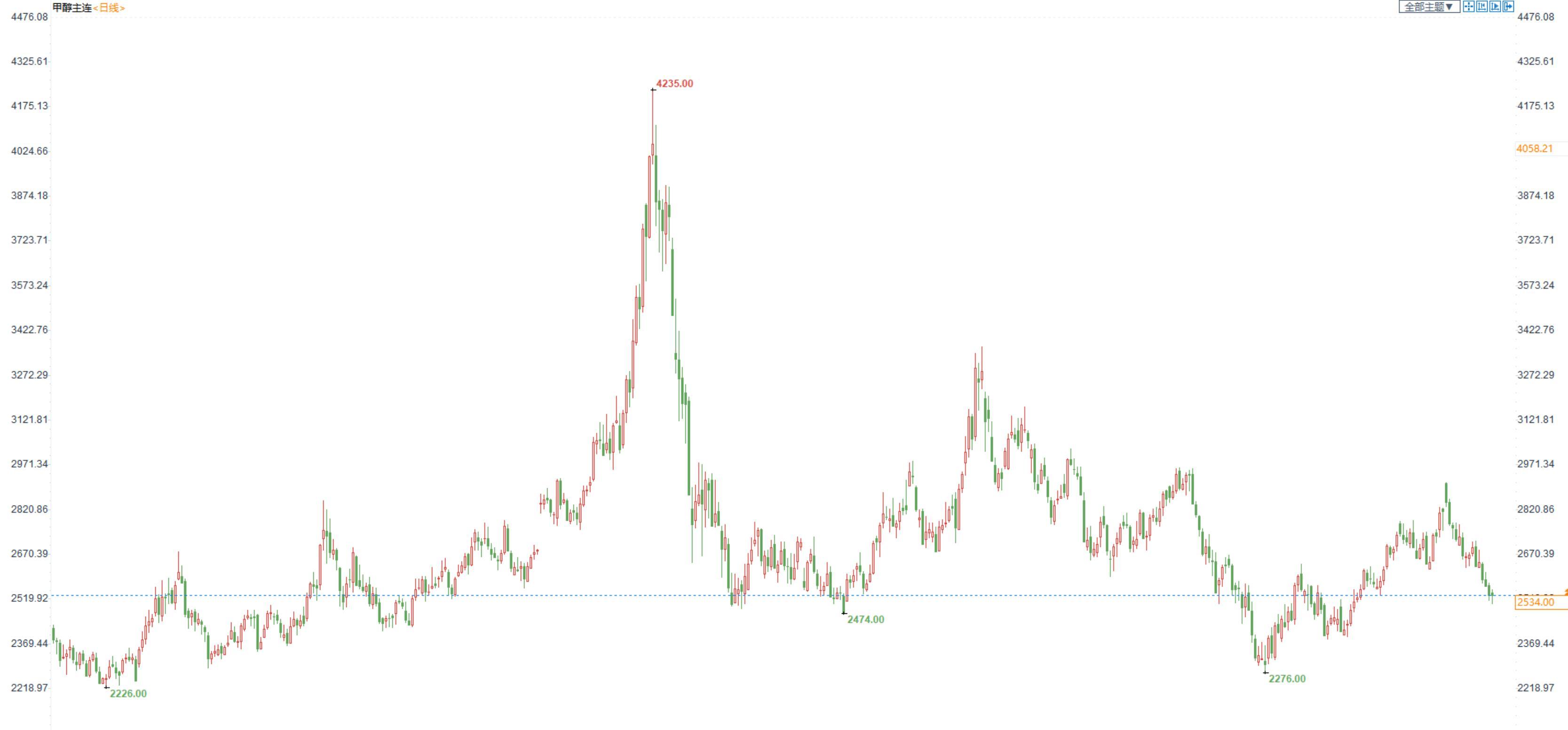

甲醇: 宏观和商品利空影响下,甲醇短期偏弱运行

期货市场,甲醇2301合约小幅收跌,收盘价2534。江苏现货报价2830-2840,现货在低库存支撑下,强势于期货价格。

供给端:国内甲醇开工73.2%,环比上周下降0.6%,同比往年同期上升7.3%。随着秋检的结束及金九银十的需求端刺激,甲醇装置大多恢复正常开工,后续检修的可能性极小,近八周以来甲醇产量不断增长。

需求端:国内甲醇制烯烃装置产能利用率较上周微幅提升。周内虽浙江某装置停车、大唐装置小幅降负,但江苏盛虹装置重启与恒有能源提负,其他装置均维持前期水平生产。甲醛开工率较上周下降0.1%。二甲醚开工率较上周下降2.1%。MTBE开工率较上周下降4.8%。醋酸开工率较上周下降0.4%。甲缩醛开工率较上周下降1.3%。DMF开工率较上周下降4.8%,传统需求加权开工率下降。

库存:上周甲醇港口库存宽幅去库,周期内因台风以及大风天气影响,部分船只航行以及卸货速度缓慢,但主流区域提货良好,库存降幅较大。

成本端:冬季采暖季来临,煤价涨势延续,但受整体调控,涨幅或有限,给予甲醇一定的成本支撑。

观点及建议:供需来看,甲醇目前压力不大,库存处于低位水平,成本端来看,煤炭对甲醇价格依旧有支撑,但受制于需求萎靡,供给端有一定的增量,价格上方空间有限,短期在宏观利空和商品偏弱的背景下,甲醇偏弱运行为主,但下方空间有限,有库存和成本支撑,操作前期高空继持有,无仓者短期逢高偏空为主。

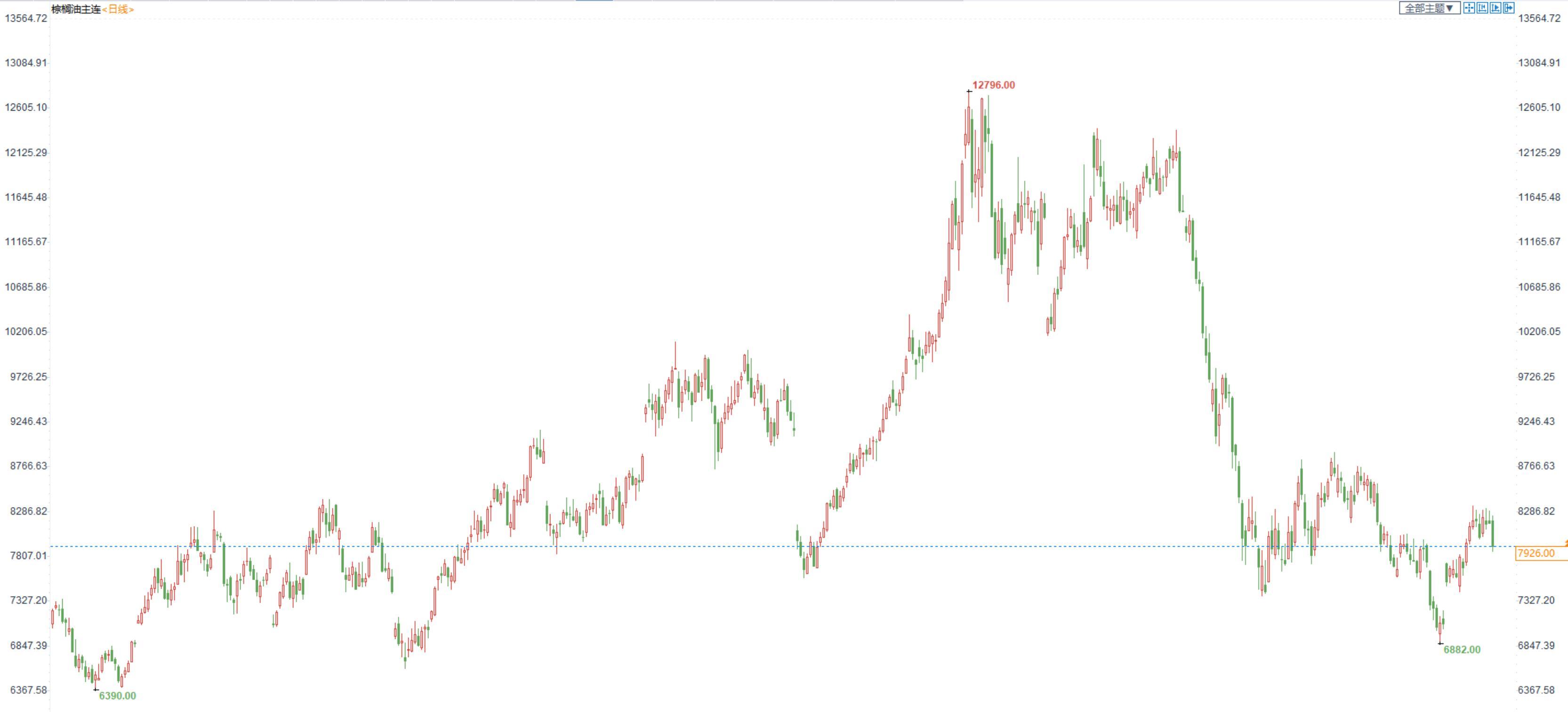

棕榈油:美元走强后大宗商品承压,油脂带动棕油下行

棕榈油2301合约日内跌2.94,收盘7926元/吨;广州市场棕榈油8190元/吨。

供应:印尼出口豁免政策或不延长,后续棕榈油出口数量不确定;产地降雨情况并没有好转,市场上依然存在对棕榈油的供应担忧;马币汇率走弱使得棕油价格更便宜,性价比升高;棕榈油即将进入季节性减产期,库存压力或随着产量增加放缓而继续减弱,从而提振棕油价格;国内到港量逐渐增加,国内棕油库存水平依然较高,压制棕油反弹空间。

需求:油脂消费缺乏进一步提振,同时棕油冬季易凝结,属于棕榈油的消费淡季;再加上疫情限制终端需求,下游消费同比稍弱,对市场提振不足。

其它影响:OPEC+减产,作为替代的生物柴油需求增加;俄乌紧张局势不断升级,或限制乌克兰葵花籽油运输,植物油作为替代品来说有需求支撑。美元走强再度压制大宗商品。

总结:产地库存压力基本已经消散,目前产地处于供需平衡状态,且洪水引发市场对后续棕油的减产担忧。但国内消费淡季和库存压力又限制棕油上方空间。豆油供应端利空且需求一般,基本面弱于棕榈油。

观点及建议:棕油基本面暂时利空逐渐消散,但国内供应压力仍较明显,加上美元走强压制油脂,棕油或维持震荡格局,单边较难把握,或可关注豆棕油价差回落机会。。

豆粕:大宗商品整体走弱,豆粕表现依然较美豆坚挺

豆粕2301合约日内跌0.76%,收盘价4042元/吨,现货张家港43%蛋白豆粕5365元/吨。

供应端:美国密西西比河水位引起运输担忧,美豆小幅反弹;巴西大豆播种进度正常,天气扰动不大,全球大豆供应格局逐渐宽松,豆粕的成本后续或震荡下降;近期南美地区降雨情况较好,但雨水过多的话或影响播种进度,关注产区天气;国内大豆供应10月到港依然有限,因此虽然油厂压榨难以明显提升,但原料库存整体还呈下滑趋势,豆粕供应整体维持偏紧。

需求端:冬季猪肉需求尚可,养殖利润较好,后市养殖端大概率育肥,对饲料需求也保持较乐观态势,豆粕需求偏乐观。

其它因素:全球干旱明显,农作物产量或受到影响,全球作物减产下或推高农产品价格。美豆进入收割期,南美目前天气扰动不足,美豆缺乏利好承压走弱,加上当前豆粕价格维持高位,或将导致下游需求走弱,豆粕的价格或逐渐随成本下移。

观点及建议:国内供应紧张缓解前豆粕预计延续震荡偏强走势。